2015年 格力股票

2023年06月07日 10:29

欧易okx交易所下载

欧易交易所又称欧易OKX,是世界领先的数字资产交易所,主要面向全球用户提供比特币、莱特币、以太币等数字资产的现货和衍生品交易服务,通过使用区块链技术为全球交易者提供高级金融服务。

(本文由公众号越声情报(ystz927))整理,仅供参考,不构成操作建议。如自行操作,注意仓位控制和风险自负。)

在股市里获得几十倍,甚至百倍回报的人是怎么做到的?

第一,就是以周期的规律进行投资,熊买牛卖,进行一轮一轮的复合增长。

简单的说,想要获得10倍的利润,并不是在一轮牛市里或者在一年里获得10倍的上涨收益。这个是做不到的,即使巴菲特来,A股许多牛散过来,他们也无法保证做到。

但是我们可以利用牛熊周期进行复利。

简单的说,在一轮完整的牛熊市里获得3倍的盈利,那么你就需要两轮这样的周期就可以达到10倍的收益!(3x3.5或者3.5x3≈10倍)

如果你在一轮完整的牛熊市里获得了2倍多的收益,那么你就需要三轮这样的周期就可以达到10倍的收益!(2x2x2.5或者2.5x2x2或者2x2.5x2≈10倍)

这样的成功概率有多少呢??我给你看一租数据,你就明白了:

1)2005年998点到2007年6124点,涨幅超过100%的个股有1288家,占比1471家上市公司里的88%!

2)2005年998点到2007年6124点,涨幅超过300%的个股也高达了949家!占比当时1471家上市公司里的65%!

3)2005年998点到2007年6124点,涨幅超过500%的个股也高达了670家!占比当时1471家上市公司里的46%!

4)2005年998点到2007年6124点,涨幅超过1000%的个股也高达了323家!占比当时1471家上市公司里的22%!

5)2012年12月创业板585点启动,到2015年上证5178点结束,涨幅超过100%的个股达到了2437家,占比2744家上市公司的89%!比2007年的88%还高出了1%!

6)2012年12月创业板585点启动,到2015年上证5178点结束,涨幅超过300%的个股达到了1106家,占比2744家上市公司的40%!

7)2012年12月创业板585点启动,到2015年上证5178点结束,涨幅超过500%的个股达到了422家,占比2744家上市公司的15%!

8)2012年12月创业板585点启动,到2015年上证5178点结束,涨幅超过1000%的个股达到了96家,占比2744家上市公司的3.5%!

是的,只要你能够做到熊市底部区域里布局,耐心地等待到牛市的到来,那么这种2~3倍的利润都是正常发挥水平。并且如果你有一定的操作策略和选股能力,3~5倍的收益也是可以期待的。

这就是股市里最有效,最简单,也是成功概率最高的复利方式,更是我一直在用的!

第二,买入成长股,长期持有的复利方式!

这是大部分顶级牛散在做的策略,复利效果非常可怕,但是对于投资者自身的要求也是极为高的,不仅要懂得寻找有价值的成长股,还要在长期的持有过程之中,忍受煎熬和诱惑。

我举一个最简单的例子吧:

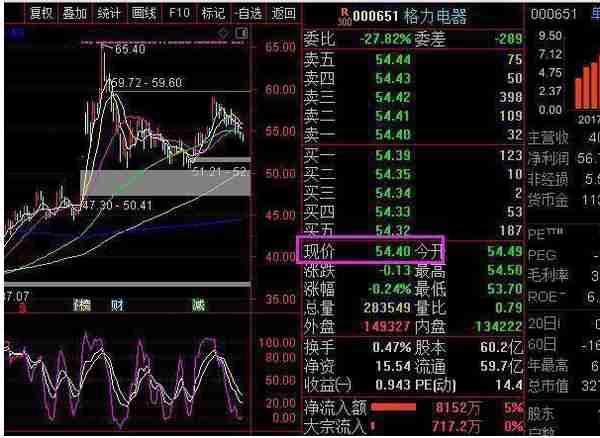

我们来看看如果10年前买了50万格力电器,到现在能赢利多少?

10年前的格力电器股价是在2.8元左右的区域里,如果以50万的资金买入,可以获得奖金17.8万股的数量。

1)以现在的格力股价为54.4元,那么按照当初2.8元的股价来看,整整涨了51.6元,涨幅达到了1842%。也就是说,50万的资金盈利了1842%,最终得到的结果就是970万左右(本金+盈利)!

2)格力10年里出现了许多次的配股。

就好比格力电器在2009年6月3日的时候,出现了一次每10股增5股的配股,也就是说17.8万股变为26.7万股;

而在2010年的7月13日,格力又再一次10送5,那么之前的26.7万股就会变为40万股;

在2015年7月3日的时候,格力再次10增10,那么40万股的总数就会变为80万股。

那么,我们在以54.4元的股价来看,当时50万买入的17.8万股现在其实已经摇身一变成为了80万股,总价值为4352万元。

3)格力10年里还有许多次的分红。

笔者也统计了一下近年来格力的分红每年的具体金额就不列出来了。

以2009-2017年的时间周期来看,当时的50万元的格力股票到今天的总分红数字达到了537万(税前),那么加起来总金额为4352万元+537万元=4889万元,当初的50万元增长了96.78倍。

而在2018年,格力电器公司又拟以60.16亿股作为基数,向全体股东每10股派发15元的现金,当然是含税的。如果再算上这一次的分红,那么最终的结果就是4889万元+120万元(80万股/10股x15元)=5089万元!!!!

你会发现,成长股的长线价值投资,就是简单的持有!但是前期所需要寻找出成长股的技术要求是非常高的。如果你对于股市,以及对于个股的基本面分析非常精致,那么这样的投资策略就适合你!

大部分的散户都是无法接受慢慢变富的事实。

我们可以发现,100个散户里有99个基本都是喜欢短线频繁交易,追涨杀跌的操作策略。他们往往以月,周,甚至天为获利单位,追求一个快速见到盈利的结果。

那么这样的操作模式带来的结果一定是输多赢少的。

因为在股市里,短期的风险非常大,而长期的风险相对较小。一个突如其来的利空或者一笔横空出世的大资金都有可能会改变短期的走势,因此你交易的频率越多,交易的周期越短,意味着你亏损的几率越大。

从交易的频率的数据统计来看:

市场上大部分的散户年换手率可以高到7-10倍;

而一个基金经理人的年换手率则是3-5倍;

一个牛散的年换手率为1-3倍;

最后巴菲特的年换手率仅为0.3倍。

这样一比较,你就会明显的发现问题出在哪里!

主力出货的六大骗术

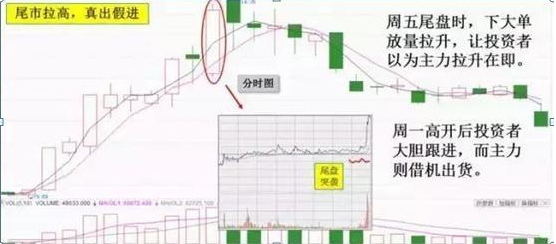

一、尾市拉高,真出假进

主力利用收盘前几分钟用几笔大单放量拉升,刻意做出股价即将再涨的迹象。

此现象在周五时最为常见,主力把图形做好,吸引股评免费推荐,骗投资者以为主力拉升在即,周一开市,大胆跟进。此类操盘手法证明主力实力较弱, 资金不充裕,只敢打游击战,不敢正面进攻。尾市拉高,投资者连打单进去的时间都没有,主力图的就是这个。

二、相对高位,高换手率

股价在相对的高位股价上涨同时,出现了超过10%的换手率。

这种突破,十有八九是假突破,既然在高位,那么主力获利基丰,为何突破会有这么大的换手,这个量是哪里来的?很明显,这是短线跟风盘扫货以及主力边拉边派共同造成的结果,表明了筹码的锁定程度已不高了。

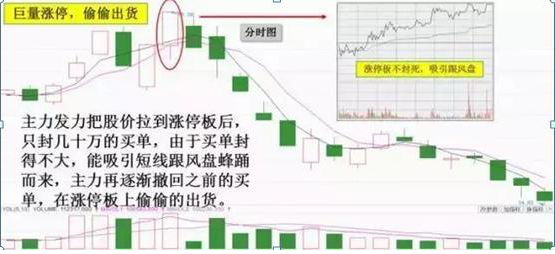

三、巨量涨停,偷偷出货

主力发力把股价拉到涨停板上,然后在涨停价上封几十万的买单。

这种情况下,由于买单封得不大,于是全国各地的短线跟风盘蜂踊而来,你一千股,我一千股,会有一两百的跟风盘,然后主力就把自己的买单逐步撤单,在涨停板上偷偷的出货。当下面买盘渐少时,主力又封上几十万的买单,再次吸引最后的一批跟风盘追涨,然后又撤单,再次派发。因此放巨量涨停,十之八九是出货。

四、盘口委托,制造假象

在证券分析系统中的五个委买委卖的盘口,主力最喜欢在此表演,当五个委买单都是三位数的大买单,而委卖盘则是两位数的小卖单时,一般人都会以为主力要往上拉升了。这就是主力要达到的目的:引导投资者去扫货。

主力若想出货,挂单中虽然买盘大于卖盘,但小单拉升后,大单就会出来砸跟风盘。随后买盘挂单的不断后撒,卖一、卖二小单会不断增加,且一被吃掉又迅速补上,等跟风一足大单就砸,这其实就是主力在偷偷出货的表现。

五、除权之后,放量上攻

这一骗术发生的概率会相对较小一些。除权之后,股票的绝对价位会有所降低,从而使投资者的警惕性降低。

因此在除权后低价位放量拉高时,都以为主力再起一波,做填权行情。主力以这种方式吸引大量跟风盘介入,边拉边派,并且只是小幅拉升,这样已进场的没有很多利润不会出局;未进场的觉得升幅不大仍可跟进,再配合股评的吹捧,主力成功将股票兑现为钞票,顺利出逃。

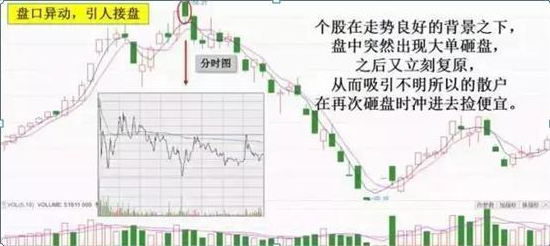

六、盘口异动,引人接盘

主力在盘中突然用一笔大单把股价砸低5%,然后立刻又复原。

低位买进的人以为拣了便宜,没有买进的则以为值得去捡这个便宜,所以积极在刚才那个低价位上挂单。然后主力再次往下砸,甚至砸得更低,把所有下档买盘都打掉,从而达到“皆大欢喜”的结局:散户以为捡了便宜很开心,主力则为出了一大批筹码而高兴。这是主力打压出货的手法的变异。

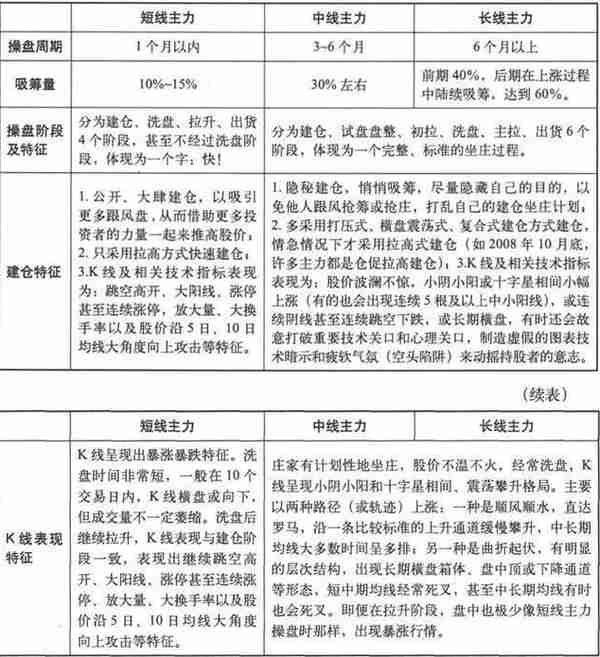

短线、中长线主力具体比较见表。

若您对股市投资经验及技术分析感兴趣,或想与更多的股民交流,不妨关注我们的公众号越声情报(ystz927),干货很多!

量价关系找准高抛低吸点位

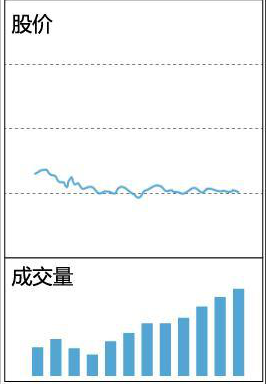

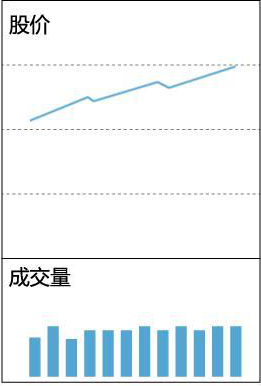

1. 低位量增价平,可考虑买入:股价经过持续下跌的低位区,开始出现企稳的迹象;成交量也慢慢增加,一般成交量的阳柱线明显多于阴柱,凸凹量差比较明显,说明底部在积聚上涨的动力,这时可以适量买进股票等待上涨。

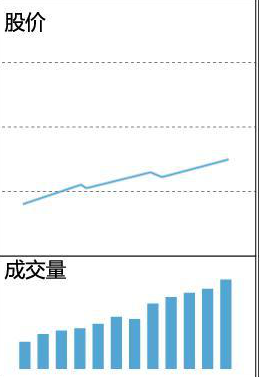

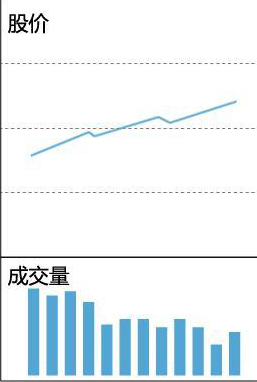

2. 量增价升,可考虑买入:成交量持续增加,股价趋势也转为上升,中短期来看,可以考虑买入了。

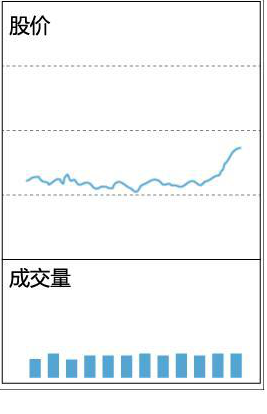

3. 低位量平价升,可考虑买入:股价从高处滑落时,往往成交量会减少,也就是所谓的缩量;但当一定的缩量之后,成交量如果与前日持平,而且股价已经开始上升,这说明底部已到,可以考虑入手了。

这些情况,要警惕!

4. 高位量平价升,这是警惕的信号:高位量平价升,说明虽然买方的力度没有增加,但是卖方抛售的压力也不大,所以还能拉出阳线。但同时,购买的力度不增加,将会无法维持股价继续走高,此时建议出场观望;当然,也如果是小盘庄股出现这样的情况,则可能是主力在吃货,然后拉升股价。

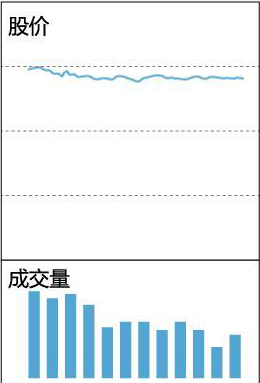

5. 量减价平,这也是警戒的信号:成交量显著减少,同时,股价经过长期大幅上涨之后,不再有显著上升,这是警戒出货的信号。

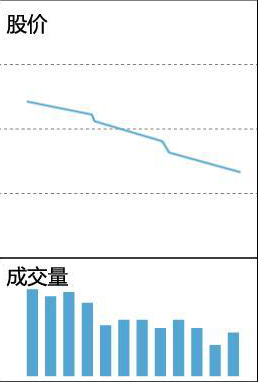

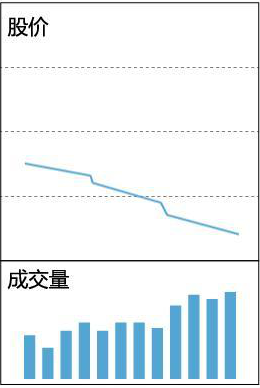

量减价跌,可考虑卖出:成交量继续减少,股价趋势开始转为下降,一般情况下,建议卖出。从技术面来讲,这是无量的阴跌,底部遥遥无期,所谓多头不死,跌势不止,一直跌到多头彻底丧失信心斩仓认赔,爆出大的成交量,跌势才会停止。

7. 量平价跌,建议继续卖出:成交量停止减少,同时股价急速滑落。仅从技术面角度,此阶段应该继续坚持及早卖出的方针,建议不要买入。

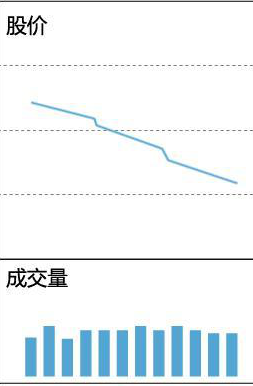

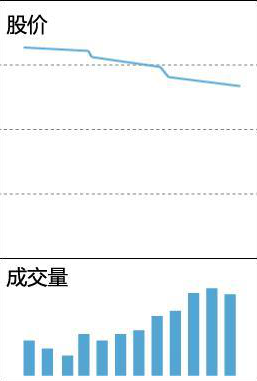

8. 高位量增价跌,建议清仓:高位增量,但价格却无法上扬,如果是庄股则表明是在出货,如果是大盘则说明是抛压沉重,无法将股价再度推高。从技术面角度,无论是大盘还是庄股,都应果断清仓离场。

这些情况,先等等看!

9. 量减价升,一般可继续持有:成交量减少,股价仍在继续上升,适宜继续持股,即使如果锁筹现象较好,也只能是小资金短线参与,因为股价已经有了相当的涨幅,接近上涨末期了。有时在上涨初期也会出现“量减价升”,则可能是昙花一现,但经过补量后仍有上行空间。

10. 低位量增价跌,建议持股观望:股价虽然已经跌至低位,但成交量却大幅增加,你可以继续持有等待解套。低价区的增量说明有资金接盘,说明后期有望形成底部或反弹的产生。

巴菲特分析企业变坏的最初征兆是什么

对于投资者来说,非常担心自己持有的上市公司开始变坏了,如果遇到这样的事情,那简直就是糟透了,随着公司的变坏、业绩减少、估值下降,那将是双杀的格局,所以我们必须在公司开始变坏之初就有所察觉,并且能够马上做出决策,这样才能让自己的损失降到最低,这就需要判断公司变坏的征兆是什么?最先体现在那些财务指标上。

你可能会问为什么要关心财务指标呢?这是因为我们毕竟是外部股东,我们作为外部人很难第一时间觉察到公司内部的变化,我们不清楚市场上到底发生了什么事情,公司的产品销售真实情况如何,我们只有依靠财务报表来进行整体的判断,既然我们进行草根调研,那也只是反应一个微观的情况,不能代表公司的整体情况,所以财务数据就显得非常重要了,这是一个公司经营成果的体现,如果公司变坏了,一定会在财务数据上有所体现。

我想公司变坏的第一个指标就是应收账款增加过快,这很容易理解,由于公司的产品没有以前抢手了,那么就需要给渠道商或者经销商更多的回款时间,甚至于原来可以不给赊账的中间商现在也要给账期了,这是公司产品滞销的第一个信号。

第二个信号是什么呢?我想应该是毛利率,公司为了维持现金流就要进行促销或者降价,这必然会导致毛利率的下降,当公司产品销售遇到困难时,这是经常会用的手段,这能够改善短期的现金流,使公司保持正常的经营状态,但必然会损害到毛利率。

第三个信号是经营活动现金流入的减少,因为赊账就会减少现金的流入,而导致在现金流量表上的数据就是经营活动现金流入减少,流出增加,公司如果没有其它方式补充现金的话就会导致库存现金的减少,如果一直这样下去,那自然不是好现象。

当你发现这三个现象存在的时候,那么至少说明公司的经营遇到了一定的困难,要看这个困难能否在短期有内解决,如果能够解决,那么问题不大,如果解决不了,那么公司将走向没落。

声明:本内容由越声情报提供,不代表投资快报认可其投资观点。

推荐阅读

-

虚拟货币哪里来的现金 虚拟货币交易钱怎么到账

1970-01-01

3. 低位量平价升,可考虑买入:股价从高处滑落时,往往成交量会减少,也就是所谓的缩量

-

虚拟货币排查 打击清理虚拟货币十大措施

1970-01-01

3. 低位量平价升,可考虑买入:股价从高处滑落时,往往成交量会减少,也就是所谓的缩量

-

中国持有虚拟货币合法吗 在我国买卖比特币等虚拟货币合法吗?为什么?

1970-01-01

3. 低位量平价升,可考虑买入:股价从高处滑落时,往往成交量会减少,也就是所谓的缩量

-

虚拟币哪个平台最火 虚拟币哪个平台最火爆

1970-01-01

3. 低位量平价升,可考虑买入:股价从高处滑落时,往往成交量会减少,也就是所谓的缩量

-

缩表对虚拟货币 缩表对大宗商品影响

1970-01-01

3. 低位量平价升,可考虑买入:股价从高处滑落时,往往成交量会减少,也就是所谓的缩量

-

虚拟货币数量单位有哪些,货币单位m是什么意思

1970-01-01

3. 低位量平价升,可考虑买入:股价从高处滑落时,往往成交量会减少,也就是所谓的缩量