直接融资数据(直接融资数据包括)

2023年06月16日 13:12

欧易okx交易所下载

欧易交易所又称欧易OKX,是世界领先的数字资产交易所,主要面向全球用户提供比特币、莱特币、以太币等数字资产的现货和衍生品交易服务,通过使用区块链技术为全球交易者提供高级金融服务。

分析师:李超 / 孙欧

来源:浙商证券宏观研究团队

具体参见2023年04月11日报告《3月金融数据:一季度的强劲信贷对后续或有透支》,如需报告全文或数据底稿,请联系团队成员或对口销售。

核心观点

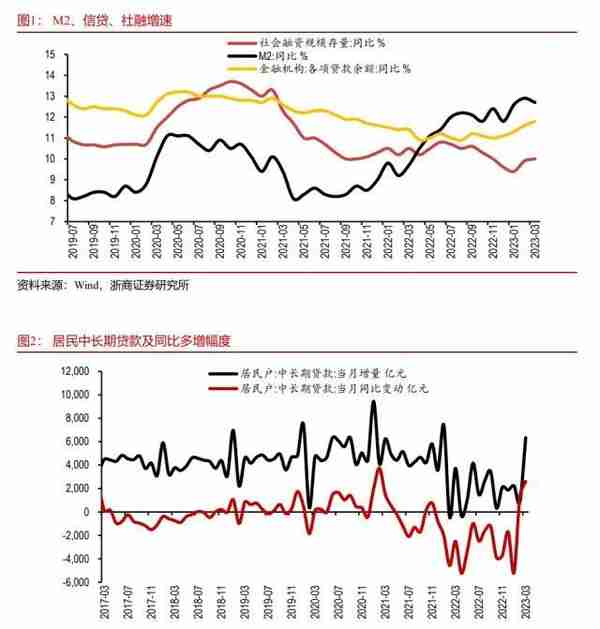

2023年3月,信贷、社融、M2数据保持强劲,基本符合我们的预期。信贷总量多增+结构改善,社融增速触底回升、有效社融领先修复,M2增速处于高位,预计金融数据对实体经济的带动将在后续逐步显现,主要体现在投资端。金融数据也映射消费的恢复将是缓慢的,3月M1回落略超预期,体现出虽然居民消费、购房近期略有改善,但幅度仍然偏弱,这与3月居民超额储蓄继续累积相对应,我们认为经济结构转型升级是导致居民对未来收入预期悲观的根本性原因,也因此居民超额储蓄的释放将是一个缓慢的过程,进而导致M2回落的速度相对较慢。3月,社融- M2剪刀差为-2.7个百分点,仍处低位,意味着资金淤积金融体系现象仍然突出。一季度信贷的大量投放或对后续形成一定透支,我们预计二季度宽信用基调延续但市场预期波动或明显加大。

固定布局 工具条上设置固定宽高背景可以设置被包含可以完美对齐背景图和文字以及制作自己的模板

内容摘要

2023年3月,人民币贷款新增3.89万亿元,同比多增7497亿元,与我们预期的3.6万亿更为接近,wind一致预期为3.09万亿。一季度信贷合计新增10.6万亿元,首次单季突破10万亿体量,同比大幅多增2.27万亿,主要受益于宽信用政策推动、银行充足的项目储备、实体信贷需求的逐步转暖。3月信贷增速升0.2个百分点至11.8%。

同比维度,3月信贷结构继续呈现企业中长期强、居民强、票据弱的特征,完全符合我们在4月1日发布报告《3月数据预测:预计一季度GDP同比增长4.9%》中的预判:“结构上,受消费场景、人的流动继续恢复,地产销售回暖及去年低基数影响,居民端贷款或大幅同比多增;企业端,预计中长期贷款保持强劲,基建、制造业、普惠小微等领域是主要投向,地产为边际增量,而与去年3月“冲票据”形成鲜明对比,预计今年票据融资降为负值,大幅同比少增”。

3月企业贷款增加2.7万亿,同比多增2200亿元,其中,企业中长期和短期贷款分别增加2.07万亿和1.08万亿,同比多增7252和2726亿元,而票据融资减少4687亿元,同比少增7874亿元。企业中长期贷款保持强劲,我们认为基建、制造业(尤其是科创、绿色)、普惠小微等领域是主要投向,地产为边际增量。3月,多家银行在2022年年报业绩发布会上表示今年绿色、基建、科创将是重点布局领域,对于基建,我们认为,去年大量重大项目集中开工、加速推进,今年进入施工阶段,对资金的需求量保持稳健;对于制造业,政策持续鼓励银行加大制造业中长期贷款投放,其中,高技术制造业、新能源是侧重点,实体也有较强的信贷需求。对于房地产,2022年末地产金融政策转向,“要求落实落细金融支持房地产市场一揽子政策措施”的基调下,地产开发贷、保交楼贷款也为企业中长期贷款贡献增量。由于一般贷款投放量较大,银行增加票据融资的意愿回落,这与去年3月“冲票据”形成鲜明对比,今年3月表内票据大幅少增,也是信贷结构优化的体现。

3月居民贷款增加1.24万亿,同比多增4908亿元,其中,居民短期、中长期贷款分别增加6094和6348亿元,同比多增2246和2613亿元,3月消费及地产销售回暖对数据有一定带动,但与2月同比多增的4129和1322亿元相比,恢复强度并不算大,同比多增主因去年基数较低。我们预计这将是年内居民贷款的主要特征,即地产销售和消费的修复是渐进的,较难大规模放量,但低基数或使得居民贷款多月保持同比改善。

3月非银贷款减少379亿元,同比少减75亿元,信贷大月非银贷款季节性转负,但由于3月末降准落地,季末资金面相对稳健,数据并未大幅下行。

3月社会融资规模增量为5.38万亿(去年同期4.66万亿,同比多增7235亿元),与我们预期的5万亿更为接近,wind一致预期为4.42万亿。3月社融增速升0.1个百分点至10%,震荡上行符合我们预期。一季度合计,社融增加14.53万亿,同比多增2.47万亿。

结构上,3月同比多增主要来自人民币贷款和未贴现银行承兑汇票。3月社融口径人民币贷款增加3.95万亿,同比多增7211亿元,与人民币贷款口径贷款的偏差主要来自非银贷款,规模不大;3月未贴现银行承兑汇票增加1790亿元,同比多增1503亿元,去年3月银行表内“冲票据”导致表外票据体量较小,基数较低,而今年经济回暖叠加贴现量减少,该数据同比多增。

社融中其他项目与去年均基本相当,波动不大。3月政府债券增加6022亿元,同比少增1052亿元,专项债提前下达及发行对该数据形成支撑,体现财政积极前置发力。

3月信托贷款减少45亿元,同比少减214亿元,主要受地产金融政策影响,“十六条”明确规定“支持开发贷款、信托贷款等存量融资合理展期”,金融机构积极落实,支撑信托贷款数据,且融资类信托若依据存量比例压降,则每年压降规模也是同比减少的。

3月委托贷款增加174亿元,同比多增67亿元,边际增量或来自公积金贷款,公积金贷款计入委托贷款,据财联社信息,今年以来,已有宿迁、合肥、丹东等至少28个城市陆续发布关于公积金调整的政策,政策内容既包括提高公积金贷款最高限额,也包括提取公积金偿还个人住房贷款、租房提取公积金额度的提高等,预计后续也有望支撑委托贷款数据稳健回升。

3月企业债券融资增加3288亿元,与2月基本相当,同比少增462亿元,信用债收益率降至低位、企业债务融资需求回暖的情况下,预计该项目后续也将保持稳健修复。3月股票融资增加614亿元,同比少增344亿元,与3月股市二级市场行情调整相关。

3月末,M2增速小幅下行0.2个百分点至12.7%,与我们的预测值完全一致,wind一致预期为11.9%,信贷强劲及财政支出或前置发力是主要的原因,结构中,居民储蓄存款持续积累。

对于存款数据,3月人民币存款增加5.71万亿,同比多增1.22万亿。其中,住户存款增加2.91万亿,在较高基数的情况下依旧同比多增2051亿元;非金融企业存款增加2.61万亿,同比少增456亿元;财政存款减少8412亿元,同比少减13亿元,基本持平;非银行业金融机构存款增加3050亿元,同比多增9370亿元。同比维度,住户和非银存款贡献最大。

居民超额储蓄继续积累,充分验证了我们持续提示的观点,即居民超额储蓄较难大量释放至消费、购房,经济结构转型升级是导致居民对未来收入预期悲观的根本性原因,疫情在一定程度上掩盖了其影响,也因此居民超额储蓄的释放将是一个较为缓慢的过程,这将导致M2回落的进度和速度较此前预期的更慢。

3月社融- M2剪刀差为-2.7个百分点,环比回升0.3个百分点,但仍处低位,意味着资金淤积金融体系现象仍然突出。

3月末M1增速较前值下行0.7个百分点至5.1%,低于预期。M1的主要影响因素是企业活期存款,其与消费类相关行业的现金流直接关联,3月M1增速在去年基数较为稳定的情况下继续下行,体现居民消费、购房活动的修复幅度仍偏弱,与上文的分析结论一致,我国居民储蓄意愿仍然较强,下游消费类行业需求仍有待释放。与之相对应的,3月M2-M1剪刀差走高0.5个百分点至7.6%,处于历史较高水平。展望后续走势,M1增速大概率渐进上行,但是较为缓慢的。

3月末M0同比增速11%,较前值上行0.4个百分点,在去年基数走高的情况下,节后数据保持高位,与2020年、2022年表现相似,体现经济修复的结构性失衡,三四线城市及农村地区经济改善略弱,导致持币需求增加。

货币端,当前DR007在7天逆回购利率(2%)附近波动,有上有下,并未形成持续的大幅上行或下行趋势,意味着资金面紧平衡,预计未来将有延续。

信用端,3月末央行降准体现宽信用基调延续,但一季度信贷的大规模投放或对后续月份有所透支,二季度市场对宽信用的预期波动或明显加大。

其一,今年银行“开门红”意愿较强,并普遍担忧后续利率继续下行带来的净息差压力,因此倾向于在年初增加信贷投放,这会导致后续的信贷额度在一定程度上受限。

其二,随着经济基本面逐步修复,预计总量性宽松政策如降准降息或将较为审慎。2023年全年看,根据“精准有力”的部署,预计货币政策工具将以结构性调控为主,侧重定向引导、精准滴灌。

其三,去年受阶段性疫情影响,部分月份信贷投放为极低值,如4、7月,而5、6、9月在政策驱动下是形成极高值,即二、三季度的相邻月份间的信贷表现波动较大,这也将对今年的各月构成差异化的基数影响。Q2的3个月,在信贷供、需情绪较为稳定的情况下,由于去年分别面临较低、较高和较高的基数,会使得4月同比多增,而5、6月同比略少增的概率更大。总体我们认为Q2起信贷较难再大幅同比多增,未来的三个季度合计看,信贷增量或有同比少增,信贷增速也将是逐步小幅回落的趋势。

对于社融,我们预计1月社融9.4%的增速水平即为全年低点,在企业债券、表外票据有望同比多增的情况下,预计社融增速可维持震荡走升,预计年末升至10.3%左右,与名义GDP增速基本匹配。

总体看,预计金融数据对经济基本面的带动有望在二季度有所显现,一方面,截至今年3月,中长期贷款增速12.6%,较去年8月的低位10.1%累计提高2.5个百分点;另一方面,我们测算的有效社融增速(中长期贷款+非标项目+直接融资)去年9月已止降企稳,12月起逐步上行,对实体经济有望形成正面引领。

>>风险提示

疫情形势及地产领域风险加剧,居民消费及购房情绪进一步恶化,后续宽信用持续不及预期。

本文源自券商研报精选

推荐阅读

-

比特币的网络虚拟商品属性 比特币的网络虚拟商品属性是什么

1970-01-01

同比维度,3月信贷结构继续呈现企业中长期强、居民强、票据弱的特征,完全符合我们在4月1日发布报告《3月数据预测:预计一季...

-

比特币技术专家,比特币技术专家是谁

1970-01-01

同比维度,3月信贷结构继续呈现企业中长期强、居民强、票据弱的特征,完全符合我们在4月1日发布报告《3月数据预测:预计一季...

-

股指期货 多头 股指期货多头

1970-01-01

同比维度,3月信贷结构继续呈现企业中长期强、居民强、票据弱的特征,完全符合我们在4月1日发布报告《3月数据预测:预计一季...

-

比特币美元架格?比特币美元架格图

1970-01-01

同比维度,3月信贷结构继续呈现企业中长期强、居民强、票据弱的特征,完全符合我们在4月1日发布报告《3月数据预测:预计一季...

-

国内期货大公司排名2015年(中国期货市场中心是做什么的)

1970-01-01

同比维度,3月信贷结构继续呈现企业中长期强、居民强、票据弱的特征,完全符合我们在4月1日发布报告《3月数据预测:预计一季...

-

比特币微信段子,比特币 段子

1970-01-01

同比维度,3月信贷结构继续呈现企业中长期强、居民强、票据弱的特征,完全符合我们在4月1日发布报告《3月数据预测:预计一季...