2016年铁路固定资产投资(铁路固定资产投资额)

2023年06月07日 00:03

欧易okx交易所下载

欧易交易所又称欧易OKX,是世界领先的数字资产交易所,主要面向全球用户提供比特币、莱特币、以太币等数字资产的现货和衍生品交易服务,通过使用区块链技术为全球交易者提供高级金融服务。

(报告出品方/分析师:国金证券 郑树明 王凯婕)

一、京沪高铁:中国高铁最优质资产

1.1 中国高铁第一股,连接京沪枢纽黄金通道

国内核心高铁干线,连接京沪枢纽黄金通道。京沪高铁是我国“八横八纵”核心高铁干线通道之一,是连接京津冀和长三角两个重要经济区的黄金通道,为国内最繁忙的高铁运输干线。

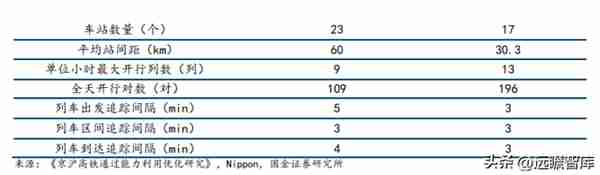

京沪高铁正线全长 1318 公里,纵贯北京、天津、河北、山东、安徽、江苏、上海 7 个省级行政区,途经北京南站、南京南站、上海虹桥站等 24 个重要车站。本线设计时速 350 公里/小时,设计最小列车追踪间隔 3 分钟。

公司于 2008 年 1 月成立,同年 4 月京沪高铁全线开工,至 2011 年 6 月建成通车。2020 年 1 月,公司于上交所正式上市,同年收购京福安徽公司 65%股权。京福安徽旗下拥有合蚌客专、合福铁路安徽段、商合杭铁路安徽段、郑阜铁路安徽段 4 条已通车线路,连接上海、南京、杭州、合肥等主要城市,具备网络协同优势。

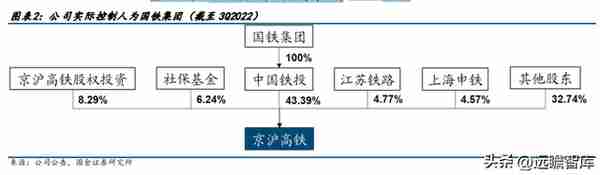

股权结构稳定,实际控制人为国铁集团。

公司股权结构稳定,2020 年上市后前十大股东席位均无变化。截至 2022 年 9 月 30 日,公司控股股东为中国铁投,持股 43.39%。公司实际控制人为国铁集团,间接持有公司 43.39%股份。

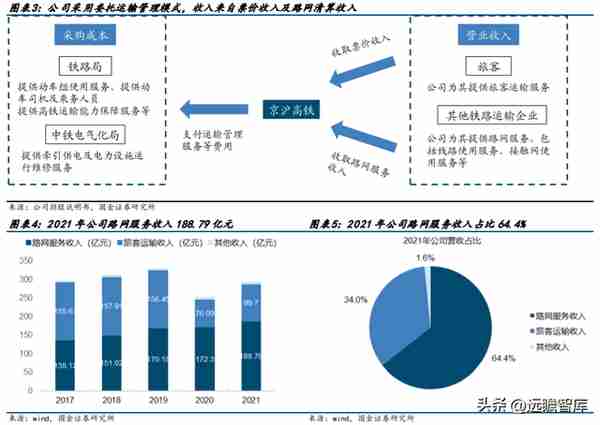

采用委托运输管理模式,“人头费”与“过路费”业务共存。

对比通常的自营模式,公司采用委托运输管理模式,委托沿线的北京局集团、济南局集团、上海局集团对京沪高铁进行运输管理,并将牵引供电和电力设施运行维修委托中铁电气化局集团进行管理。

在此模式下,公司自身不拥有运输设备,更类似于交通基础设施类公司。公司营业收入来自于旅客运输和路网服务两部分,以路网清算收入为主。2021 年公司路网服务收入 188.79 亿元,占比 64.4%;旅客运输收入 99.70 亿元,占比 34.0%。

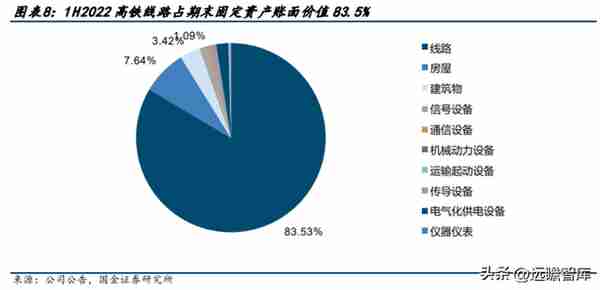

以高铁线路为核心,固定资产占比高。

从资产负债表看,公司属于典型的重资产公司。截至 3Q2022 末,公司固定资产达到 2247.61 亿元,固定资产占总资产比重达 77.5%,两者均超过可比公司。公司核心资产是高铁线路,1H2022 高铁线路占期末固定资产账面价值的 83.5%。

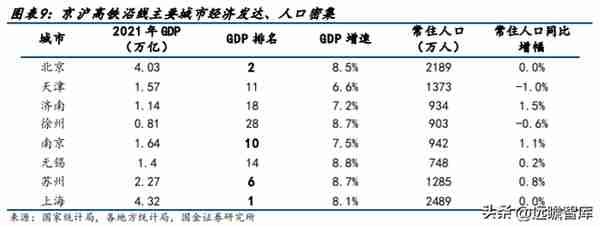

核心资产优质,区位优势显著。

京沪高铁连接京津冀、长三角两个主要经济区,沿线城市经济发达、人口密集,为高铁出行需求提供增长动力。2021 年高铁沿线的主要城市 GDP 大多在 1 万亿以上,京沪高铁途径 4 个 GDP 排名全国前十城市;沿线常住人口超 2000 万的城市有北京、上海,常住人口超 1000 万的城市有北京、天津、苏州、上海。经济发达、人口密集的沿线城市能提供客流保证,京沪铁路区位优势显著。

客运强度远高于全国平均水平,客座率保持较高水平。

得益于京沪高铁黄金线路的区位优势,京沪高铁客运强度远高于全国平均水平。2019 年京沪高铁全线运输旅客 2.15 亿人次,按照客运强度=旅客发运量/(运营里程*365)所计算出京沪高铁客运强度 446.9 人/公里*日,远高于全国高铁平均水平 184.6 人/公里*日。

高铁客座率保持较高水平,疫情前公司本线全线客座率均在 70%以上,且逐年升高。由于 17 节长编组“复兴号”投入运营,2019Q1-Q3 客座率较 2018 年略有下滑,公司全线客座率为 77.5%,本线客座率为 79.9%。

1.2 疫情影响业绩收窄,盈利能力优于可比公司

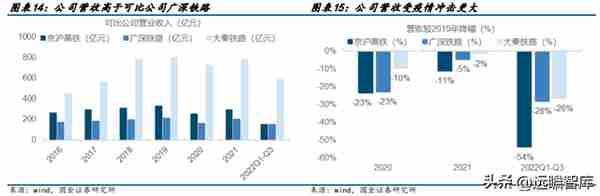

疫情前业绩稳定增长,疫情期间业绩收窄。疫情前公司业绩维持稳定增长,2016-2019 年,公司营收 CAGR 为 7.9%,归母净利润 CAGR 为 14.7%。2019 年公司营收达 329 亿元, 归母净利润达 119 亿元。

疫情反复影响 2020-2022 年财务表现,2022Q1-Q3 公司实现营收 152 亿元,同比下降 33.85%;归母净利润 1.52 亿元,同比下降 96.5%。受国内疫情反复影响,2022 年业绩预告公司归母净利润为-7.3 亿元~-3.8 亿元。

公司营收受疫情冲击更大。

对比同行业公司,公司营收高于铁路客运公司广深铁路,低于铁路货运公司大秦铁路。由于公司运营铁路客运业务,且京沪两地受疫情更大,2020 年、2021 年及 2022 前三季度,公司营收分别较 2019 年下降 23.4%、11.0%、53.8%,降幅高于可比公司。2022 年 12 月起,新冠管控措施陆续放开,公司作为受影响最严重的铁路企业之一,营收有望恢复增长。

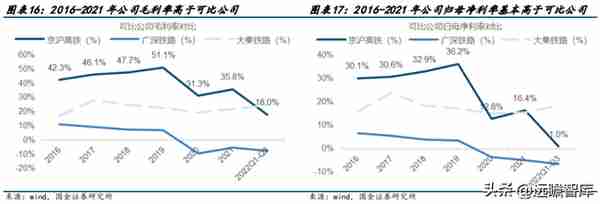

公司资产优质,盈利能力高于可比公司。

疫情前的 2016-2019 年,公司毛利率、归母净利率保持增长,且大幅高于可比公司。2019 年公司净利率为 36.2%,高于大秦铁路 19.1pct,高于广深铁路 32.7pct。受疫情影响以及京福安徽带来折旧增多,2020 年起公司毛利率与净利率有所下滑,2022Q1-Q3 公司毛利率为 18.0%,归母净利率为 1.0%。公司毛利率高得益于区位优势及存在跨线经营的模式。

财务费用率大幅上升,管理费用率高于可比公司。

2020 年公司并购京福安徽,新增 220 亿长短期借款,同时子公司京福安徽银行借款利息并入公司,公司财务费用率大幅提升至 11.7%,同比上升 9.8%。此外,收购后公司土地使用权摊销费用增加,管理费用率相应上升,2022Q1-Q3 公司管理费用率为 3.8%,高于收购前。

二、高铁客流稳步增长,竞争格局趋于稳定

2.1 高铁客流稳步增长,客流占比持续提升

高铁客运量持续增长,增速快于铁路客运。受疫情影响,2020 年全国高铁客运量同比下降 34%至 15.6 亿人。

疫情前高铁客运量维持高增长,2011-2019 年客运量 CAGR 为 30%,为全国铁路客运量 CAGR 的 3.4 倍。高铁客运量占铁路运量比重持续走高,截至 2020 年提升至 70.7%。

沿线经济发达,推动需求稳步增长。

沿线经济发达支持商务出行需求增长。根据调查统计,京沪高铁乘客商务出行比例高达 62%,高于其他铁路。疫情前商旅行业市场规模稳步增长,2016-2019 年 CAGR 为 18.1%。随着疫情防控放开,短期商旅出行需求恢复,中长期或能继续稳步增长。

高铁新线投产,拉动需求增长。

2021 年我国高铁投产新线 2168 公里,占铁路新线比重的 52%。2020 年全国高铁营业里程 3.79 万公里,占铁路营业里程 26%,高铁里程占比持续升高。

根据国铁集团公告,2023 年全国铁路预计投产新线 3000 公里以上,其中高铁为 2500 公里。未来随着高铁核心干线营业里程持续上涨,对铁路资产公司而言,跨线收入有望进一步提升。

2.2 中长途高铁优势尽显,京沪二线分流有限

(1)中长途高铁优势尽显

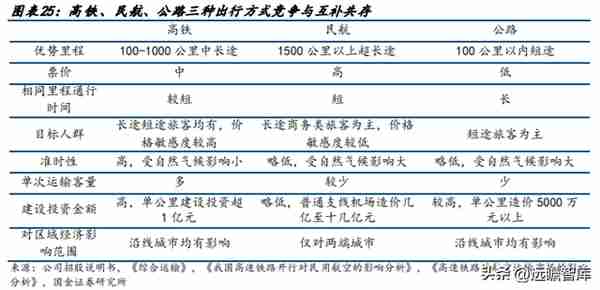

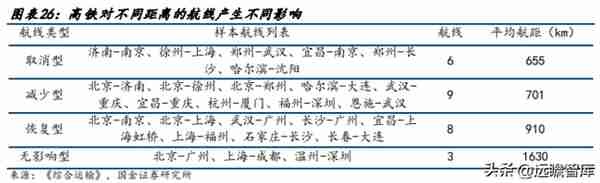

竞争与互补共存,中长途高铁优势尽显。在 100 公里以内的短途客运市场,公路运输具有车次密度大、等待时间短、满足自驾需求等优点,具有较大竞争优势;在 100 公里至 1000 公里的中长途客运市场,高铁具有准点率高、载客量大、经济舒适、受自然气候影响小等优点,具有较大竞争优势;在 1000 公里至 1500 公里的长途客运市场,高铁和民航凭借各自优势竞争;在 1500 公里以上的超长途客运市场,民航具备速度快等优点,具有较大竞争优势。

高铁开通初期运量快速增长,后稳定增长。

高铁开通初期往往能够迎来客流量快速增长,主要因初期客流由短途民航线路、普铁及公路客流转换而来,后期客运量增长则主要来自旅客出行需求的内生增长。高铁对于中短途的航线产生分流,对平均航距 655km 的样本航线影响尤为明显。

旅客定位不同,与民航差异化竞争。

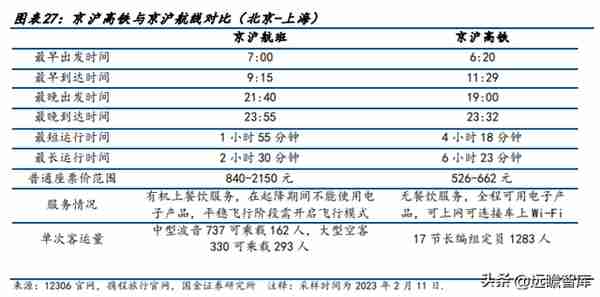

同样距离来看,对比京沪高铁和京沪航线,二者服务旅客群体大多呈现互补。京沪航线优势在于运行时间,最短运行时间 1 小时 55 分钟,较京沪高铁快 2 小时 23 分钟,适于对时间更为敏感的旅客。

而京沪高铁票价较低,普通座最高票价仅为 662 元(北京南-上海虹桥),约为京沪航线平均票价的 1/2,更适于对价格敏感的旅客。两种出行方式服务的客户群体有别,形成差异化竞争。

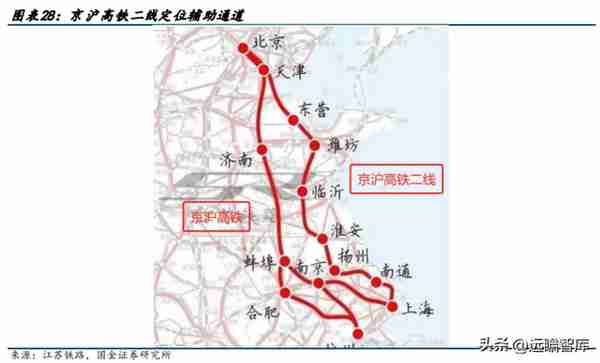

(2)京沪高铁二线分流作用有限

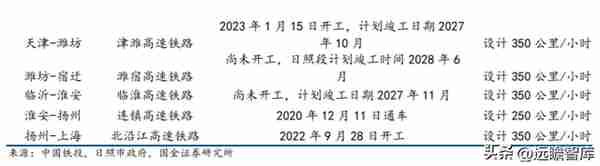

定位辅助通道,京沪二线分流有限。京沪高铁二线是“八横八纵”规划重京沪通道的组成部分,与京沪高铁首尾重合,其铁路线路由京津城际铁路、津潍高速铁路等组成,途径天津、东营、潍坊、临沂、淮安、扬州、南通等地,全长约 1200 公里。京沪高铁二线是京沪高铁辅助通道,全程时长或需 8 小时左右。

根据日照市政府发布的《关于印发<日照市 2023 年城市规划建设管理计划><日照市 2023 年交通运输建设计划>的通知》,京沪高铁二线潍坊至宿迁铁路工程日照段预计完成时间是 2028 年 6 月,这将是全线竣工时间。

我们认为京沪二线对于京沪高铁分流作用有限:

(1)对于北京-上海的旅客,京沪高铁运行时长在 5 小时左右,而京沪二线运行时间需 8 小时。在票价相差不大的情况下,京沪高铁会成为旅客首选;

(2)京沪二线大部分旅客目的地为中途沿线城市,和京沪高铁目的地不同,或率先分流普铁客流,对京沪高铁的分流有限。

(3)国家发改委印发的《关于进一步做好铁路规划建设工作的意见》,对新建平行高铁线路进行了限制,要求新建的平行高铁线路必须满足原有线路运力利用率达到 80%以上,因此不会对公司形成显著分流。

三、疫后修复或迎量价齐升,成本稳定尽显盈利弹性

3.1 短期客运量迎来修复,中长期客运量存提升空间

疫情影响公司客流。受疫情影响,2020-2021 年京沪高铁客运量连续低于 2019 年,2022 上半年,京沪高铁沿线的上海等地封控,导致客流大减,本线客运量同比下降 66.7%。

短期看疫情防控放开,客运量迅速回升。

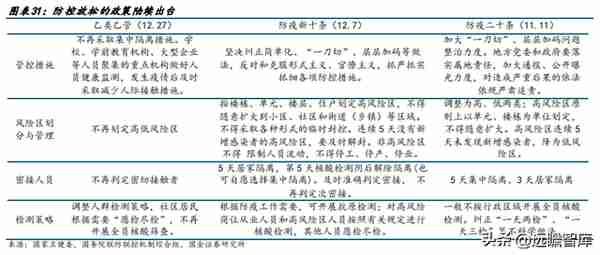

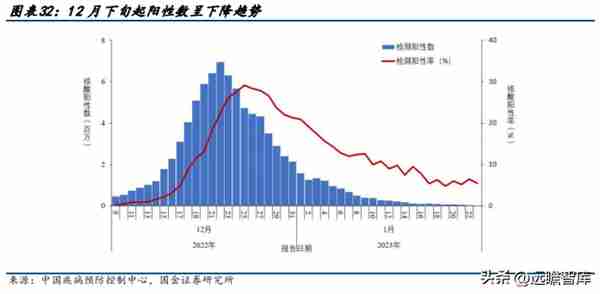

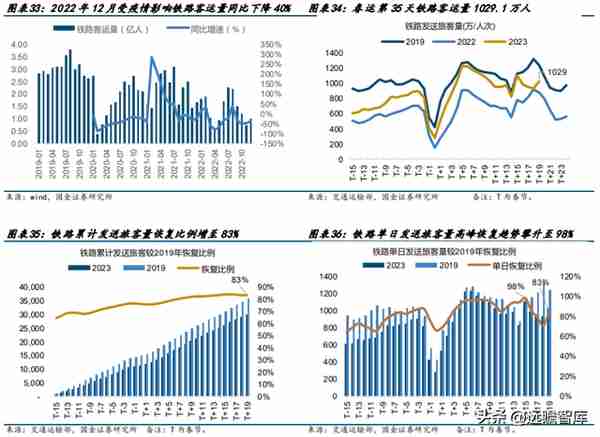

2022 年由于疫情反复,铁路客运量受到抑制。2022 年 12 月,卫健委发布《关于对新型冠状病毒感染实施“乙类乙管”的总体方案》,防疫政策持续宽松。

政策放开后,铁路客运量快速恢复,截至目前(春运前 35 天)春运累计客运量恢复至 2019 年的 83%,高点恢复至 2019 年 98%。

缩小追踪间隔,车次有望增加。

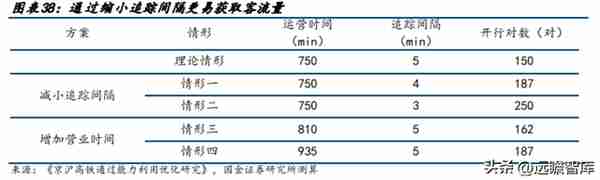

京沪高铁运能受到列车开行对数的限制,即一天内铁路能够通过的最大列车对数。根据公式“开行对数=运营时间/列车追踪间隔”,京沪高铁可以通过提升运营时间或缩小追踪间隔,实现中长期客运量的提升。

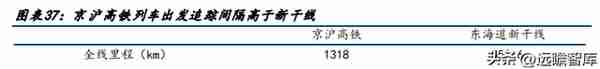

对比京沪高铁和日本东海道新干线,京沪高铁追踪间隔为 5min,而新干线追踪间隔可缩小到 3min 以内。通过缩小追踪间隔,车次有望增加。

我们将增加营业时间和减小追踪间隔两种方案进行试算,减小 1min 追踪间隔能够提升 37 对开行列车数量,相当于增加 3 小时 5 分钟的营业时间。京沪高铁按照列车最小追踪间隔 3 分钟来设计,若缩小追踪间隔,将提高运能,进而拉动客运量。

增开跨线列车,运能持续提升。

自京沪高铁开行后,通过缩小追踪间隔,京沪高铁跨线列车数量不断增加,是客运量增长的主要来源。2019Q1-Q3 本线日均开行列车数量 99 列,同比下降 8.3%;跨线日均开行列车数量 411 列,同比增长 12.6%。

周边线路增加,客流汇聚干线。京沪高铁作为全国铁路八纵八横高速铁路网中南北向的主干道之一,周边线路的增加必然产生大量新增客流,其中一大部分将汇聚到干线途径的大中城市,从而更好地发挥公司作为主干道的路网协同效应,带来更多新增客流。

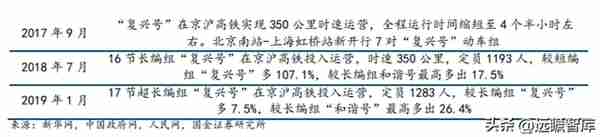

改变车型结构,动车加速提运能。

自 2017 年 8 节短编组“复兴号”在京沪高铁双向首发以来,16 节长编组、17 节超长编组“复兴号”列车分别投入使用。复兴号列车运营时速 350 公里,相较平均时速 200 公里以上的和谐号列车速度更快。复兴号定员人数较同级别和谐号列车高 3.6%-17.5%,复兴号超长编组列车上线后单列运能提升超过 7%。长期看,改变动车组车型是有效提升运能的手段。

3.2 浮动票价贡献业绩增量,票价中枢尚有上升空间

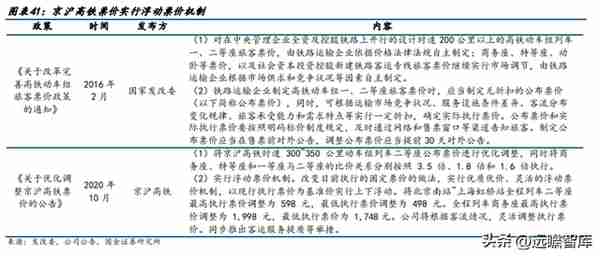

实行浮动票价机制,价格改革带来业绩弹性。公司公告自 2020 年 12 月起,由过去的固定票价改为浮动票价机制,目前执行 7 档票价体系。

在经过两次调价后,目前北京-上海二等座最高票价上调至 662 元,较 2019 年固定票价上升 19.7%。随着疫情好转,开行列车数量及客座率的提升,浮动票价机制的优势将会逐渐体现。

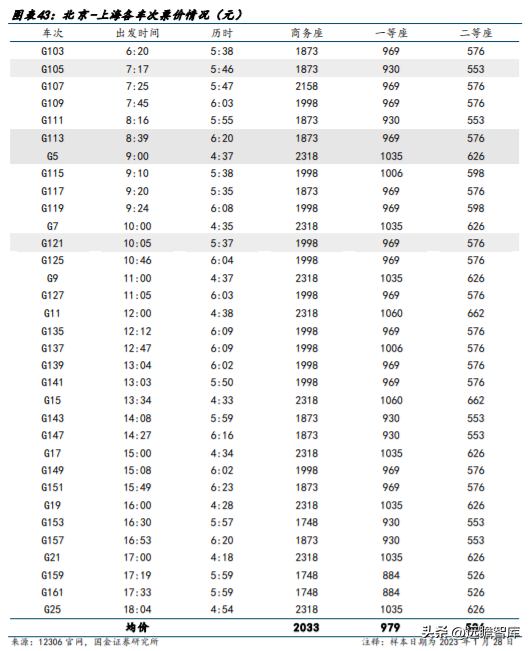

运行时间与时刻优先,平均票价提升。

对比 G5 与 G113,列车运行时间更短带来更高票价;对比 G105 与 G121,时刻差异带来票价差异。在实施浮动票价制度后,不同座次类型均价较 2019 年固定票价均有所提升。

以 2023 年 1 月 28 日样本为例,商务座、一等座、二等座平均票价分别为 2033 元、979 元、586 元,较 2019 年固定票价分别提升 16.3%、4.9%、6.0%。

票价中枢或迎来上升。

(1)短期看:预计商务活动在防控结束和阳达峰后能有较好的恢复,沿线经济基础决定了商务出行需求旺盛,作为刚性需求的商务出行能够为提价提供良好支撑。

(2)长期看:京沪航线持续上调全价票,旅客将更能够接受京沪高铁票价上升。

公司可通过调节车次结构或提价,实现人均票价的上涨。

3.3 成本稳定盈利弹性强,委托运输管理风险低

成本增速缓慢,盈利弹性强。公司近年营业成本较为稳定,疫情前 2016-2019 年公司营业成本 CAGR 仅 2%。稳定的成本带来高盈利弹性,客运量增长及票价提升均能转化为利润。疫情前公司营收增速多高于成本增速,得以实现业绩改善。

多项成本较为稳定,未来成本增速可控。

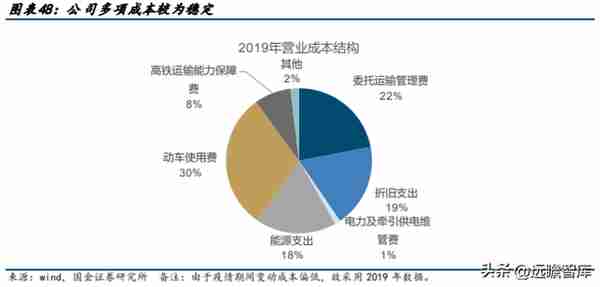

公司营业成本可分为两类:

1、折旧、委托运输管理费(除动车组费用等)等较为稳定的成本,合计占比 42%;

2、能源支出、动车组费用、高铁运输能力保障费等变动成本,合计占比 56%。

变动成本中,高铁运输能力保障费用与公司的营业收入呈正比关系,能源支出、动车组费用主要与列车开行数量相关。

采用委托管理模式,抗风险能力更强。

与广深铁路、大秦铁路的商业模式不同,公司采用委托运输管理模式运营,委托沿线的北京局集团、济南局集团、上海局集团对京沪高铁进行运输管理,更类似于基础设施公司。

2021 年公司固定资产中无机车车辆项目,且在职员工数量仅为 69 人,均远低于可比公司。若相关成本上涨,公司抗风险能力更强。

3.4 京福安徽公司位线优势显著,协同效应下有望实现高增长

收购京福安徽,优化路网结构。公司以 IPO 募集资金收购京福安徽 65.08%股权,并于 2020 年 1 月起并表。京福安徽旗下共有 4 条高铁线路,总营业里程为 1182 公里。

京福 安徽旗下线路处于“八横八纵”南北通道和东西通道交汇点,连接长三角重要城市,具有明显的网络优势。京福安徽公司本身不担当列车,仅提供路网服务。类似京沪高铁,京福安徽公司亦采用委托运输管理模式。

收购京福安徽有助于公司扩大覆盖网络,优化路网结构。运营年限较短,线位优势突出,流量增长可期。京福安徽旗下 4 条路段平均运营年限较短,最新的商合杭铁路安徽段于 2020 年投入运营。

线位方面,均与京沪通道、沿江通道、沪昆通道、陆桥通道、京港澳通道等高速铁路主干线相连。沿线城市人口密集,GDP 高速增长,促进高铁出行需求增长。运营年限短加之线位优势突出,京福安徽未来跨线车流量有望保持高增长。

协同效应显著,有效释放徐蚌段产能。

徐州-蚌埠段是京沪高铁最繁忙路段,开行对数、占区段及全线平图能力百分比均为京沪高铁路段中最高。收购京福安徽能够对京沪高铁徐蚌段有协同分流作用,可释放京沪高铁产能、增加运能,增加本线及跨线列车数量。

营收逆势增长,2021 年同比减亏。

由于京福安徽 2019 年后两条路段投入运营,尽管受 2020 年疫情影响,公司总营收缩减 23.4%,而京福安徽公司营收逆势增长 84.5%;2021 年京福安徽营收 45.44 亿元,同比增长 28.7%;净利润-17.2 亿元,同比小幅减亏。

路网不断完善,预计盈利将持续改善。

短期看,京福安徽公司将受益于疫后复苏,客流回升;中长期看,跨线车市场培育是路网完善的过程,路网的建设将会为京福安徽带来收入增量。

2022 年 9 月合杭高铁湖州至杭州段开通,预计 2023 年昌景黄高铁开通,二者均将给京福安徽公司带来流量增长。预计雄商高铁等开通后,京福安徽公司的流量可进一步达到理想状态。预计京福安徽公司 2022-2024 年净利润分别为-21 亿元、-7.9 亿元、0.3 亿元。

四、盈利预测与估值

4.1 盈利预测

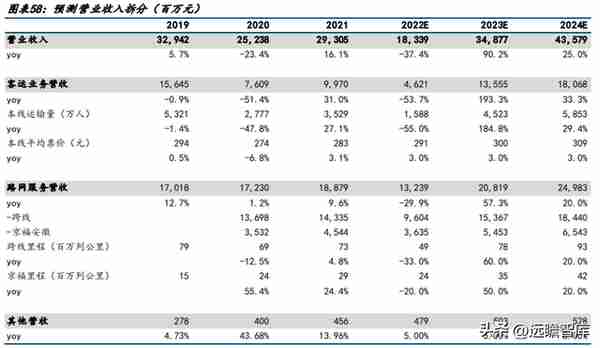

预计 2022-2024 年公司营业收入分别为 183 亿元、349 亿元、436 亿元,增速分别为-37%、90%、25%。

主要假设如下:

客运业务:

预计 2022-2024 年营业收入分别为 46 亿元、136 亿元、181 亿元,同比分别54%、+193%、+33%。随着疫情管控放开,客运量将重回增长,预计 2023 年恢复至 2019 年 85%、2024 年恢复至 2019 年 110%;受益于浮动票价机制,票价将有所上升。

预计 2022-2024 年本线客运量同比分别-55%、+185%、+29%;票价分别+3%、+3%、+3%。

路网服务业务:

预计 2022-2024 年营业收入分别为 132 亿元、208 亿元、250 亿元,同比 分别-30%、+57%、+20%。预计 2022-2024 年跨线营收分别为 96 亿元、154 亿元、184 亿 元。

考虑疫后客流逐渐修复,假设跨线列车运营里程分别-33%、+60%、+20%,单位里程收入持平;预计 2022-2024 年京福安徽营收分别为 36 亿元、55 亿元、65 亿元,同理假设列车运营里程分别-20%、+50%、+20%,单位里程收入持平。

其他业务:预计 2022-2024 年营业收入分别为 4.8 亿元、5.0 亿元、5.3 亿元,同比分别+5%、+5%、+5%。

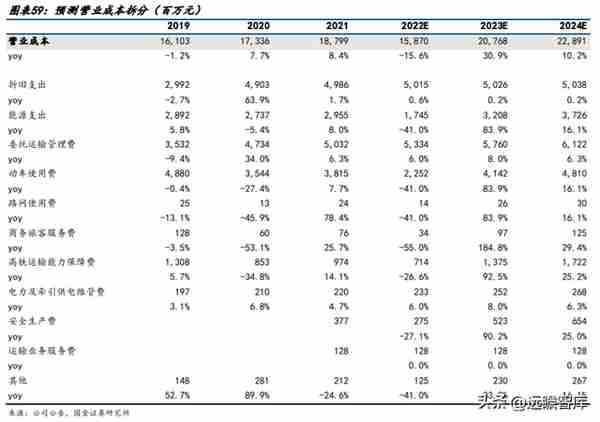

预计 2022-2024 年公司营业成本分别为 159 亿元、208 亿元、229 亿元,增速分别为-16%、31%、10%。

主要假设如下:预计 2022-2024 年公司折旧支出基本持平,能源支出、动车使用费、路网使用费、商务旅客服务费等随业务量恢复而增长,委托运输管理费同比增长 6%、8%、6.3%,高铁运输能力保障费为主营业务收入的 4%。

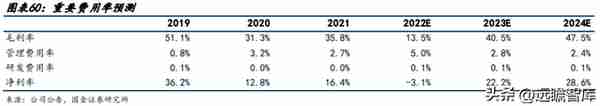

我们认为,公司有望实现量价齐升,成本较为稳定,利润率将出现修复。

考虑管理费用中土地摊销成本占比较高,且较为固定,预计在营收增长下,公司管理费用率将明显降低。预计 2022-2024 年公司管理费用率为 5.0%、2.8%、2.4%,研发费用率保持 0.05%。预计 2022-2024 年公司毛利率分别为 13.5%、40.5%、47.5%,净利率分别为-3.1%、22.2%、28.6%。

4.2 报告总结及估值

随着疫情管控放松,客运量将恢复增长,中长期公司有望实现量价齐升。预计 2022-2024 年归母净利润分别为-5.6 亿元、77.3 亿元、124.7 亿元。

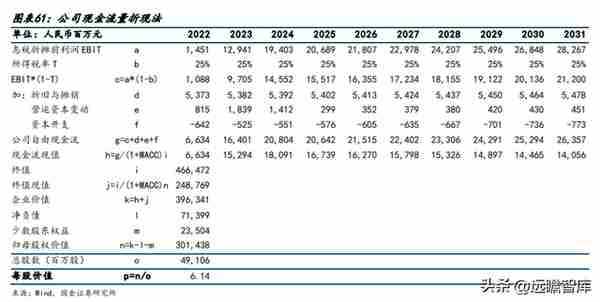

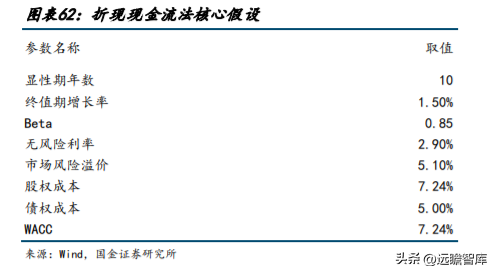

采用 DCF 估值,WACC=7.24%,永续增长率为 1.5%,无风险利率为 2.9%(10 年期国债利率),β取 0.85。给予 2023 年目标价 6.14 元/股。

五、风险提示

疫后客运量修复不及预期。

目前新冠已执行“乙类乙管”标准,若放开后因居民出行意愿不强、新冠阳性持续增多等原因导致客运量修复不及预期,则公司业绩受到影响。

定价政策变化风险。

目前实行浮动票价机制,若定价政策发生变化,对高铁进行限价,则影响公司票价及业绩。

安全风险。

若公司线路发生损坏,则相当一段时间内无法运行,将会对公司业绩造成严重影响。

成本大幅变动风险。

公司主要供应商占成本比重较大,若铁路局的委托管理费用上涨,则影响公司利润。

股东减持风险。

公司 5 名大股东合计占股 44.35%的首次公开发行限售股于 2023 年 1 月 26 日锁定期满,若股东持续减持股票,可能影响公司股价。

——————————————————

报告属于原作者,我们不做任何投资建议!如有侵权,请私信删除,谢谢!

精选报告来自【远瞻智库】报告中心-远瞻智库|为三亿人打造的有用知识平台

推荐阅读

-

虚拟币交易平台app活动 正规的虚拟币交易平台有哪些?

1970-01-01

类似京沪高铁,京福安徽公司亦采用委托运输管理模式

-

虚拟快币充值平台官网入口,虚拟快币充值平台官网入口下载

1970-01-01

类似京沪高铁,京福安徽公司亦采用委托运输管理模式

-

整治虚拟货币挖矿省份排名?欧美国家为什么没有禁止?

1970-01-01

类似京沪高铁,京福安徽公司亦采用委托运输管理模式

-

虚拟货币与虚拟银行学?什么是虚拟币账户

1970-01-01

类似京沪高铁,京福安徽公司亦采用委托运输管理模式

-

加强虚拟货币 关于进一步规范和处置虚拟货币交易

1970-01-01

类似京沪高铁,京福安徽公司亦采用委托运输管理模式

-

虚拟币 平台?虚拟币平台

1970-01-01

类似京沪高铁,京福安徽公司亦采用委托运输管理模式