资金池信托业务(资金池信托无法兑付怎么办)

日期:2023年05月20日 09:33 浏览量:10

近期,业内对光大信托资金池业务出现争议,认为其在资管新规过渡期内规模逆势快速增长,仍存在“报价型”产品,所暴露的问题颇多。

但业内也有截然不同的看法,给出预期收益率仍是行业通行做法,信托业不改变隐性刚兑的根本问题,就难以彻底转向净值化管理。那我我们来看看,在业内人士眼里,究竟什么是资金池?

操盘手眼中的信托资金池:

盈利只能靠期限错配

“银行存贷业务是典型的资金池,比信托资金池更难管理。而且信托的流动性风险管理工具已经非常成熟,风险没有外界想的那么厉害。”在杭州市中心一处办公室,某信托公司资金池操盘手李明(化名)对记者说。

李明的办公室在杭州市中心一处写字楼23层,其团队仅7人,操盘近百亿规模的资金池。

采访这天是他难得的闲暇时刻:因为要对接一笔同业的信托受益权,刚从外地“看项目”回来,比预定时间提早抵达。

在外界看来,信托资金池隐秘、强大,似“洪水猛兽”。

在年初的全国银行业监管工作会议上,银监会对信托业提出“回归信托主业,运用净资本管理约束信贷类业务,不开展非标资金池业务”的要求。

但“资金池老兵”李明认为,市场的恐惧源自不了解:银行存贷款就是典型的资金池模式,社会公众天天与之打交道,而信托资金池也可达到相似的安全度。

他甚至表示,资金池应成为行业创新方向,与倚重抵押的主流信托产品相比,资金池业务更能体现主动管理能力。

资金池前史

在李明看来,过去媒体对“资金池”风险的渲染,使这称谓略带负面色彩,他更愿意用“信托货币基金”一词,因为国内首只资金池产品就采用了货币基金的结构。

2005年,上国投(即“上海信托”)推出现金丰利产品,与货币基金结构类同,按净值管理、随时可以赎回。不同在于,现金丰利可以买入一定比例的非标资产,这使其收益率超出一般货币基金。

“现金丰利这款资金池产品,至今仍是业内管理难度最高的产品。”李明说,资产端久期拉长,资金端却要随时应对赎回,流动性管理压力较大。据传上国投在2013年“钱荒”期间曾遭大量赎回,艰难过关。

2009年后,平安信托推出“日聚金”跨市场货币基金,开创了另一模式:募资端分活期、预约两类,前者可以自由赎回,后者有1个月至1年不等的固定期限。

资金久期拉长可降低赎回压力,资产端的配置亦更为自由。此后中融、华宝、华润等信托公司纷纷跟进,此模式遂成资金池的主流。

还有两类业务可纳入“广义资金池”,一是分期产品接续投向一个长期项目,如5年房地产融资项目拆成5个1年期项目;另一类是银行主导的通道型资金池,信托公司没有主动管理权限。

“严格意义的资金池就是上国投和平安的模式,目前存量在3000亿元以内。相比全行业超过10万亿的受托资产,量还很小。”李明说。

这3000亿不到的“池子”并没有明显的行业边界,主要买家来自金融同业,如银行、券商和其他信托公司。

同业客户的购买量大额、稳定、久期长,部分为了自身现金管理,部分是对接自己的产品,再销售给个人客户。李明估算,池子约有一半的资金来自同业。

剩余资金来自非金融企业和高净值个人,这类客户逐利动机强,购买金额分散、时点波动大,多在年中和年末资金紧张时大量买入。

李明表示,资金池的黄金时代已经过去,未来扩张速度有限。

“2011年前后银行间市场利率很高,但理财市场没有同步,4%左右的收益率就能轻松募资,可以做跨市场套利。如今老百姓理财意识提高,加上互联网金融崛起,两个市场已基本同步。”

“水池”的数学问题

跨市场套利机会消失后,信托资金池的盈利只能靠期限错配。由此形成的最大风险是存量资金枯竭、爆发兑付危机。

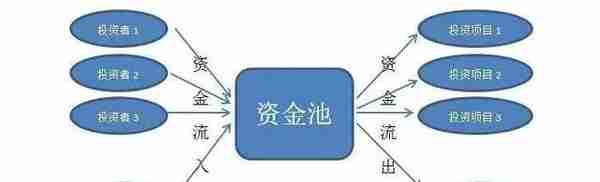

李明用一道小学数学题来比拟:水池有4个水龙头,两个进水,两个放水;给定水龙头的流量,问池子排空需要多长时间?“对信托资金池而言,进水的龙头一个是募资,一个是投资回款;出水的龙头一个是产品兑付,一个是投资付款。”

其中,投资付款完全可控,投资回款、产品兑付基本可控。“非标资产要专人跟项目,场内资产每天盯盘,基本能预判回款状况;产品兑付前要跟客户保持电话沟通,了解他们的赎回意愿。”

最不可测的是募资端。“我们永远无法准确知道下周能募到多少资金,这考验你的市场感觉、对客户的熟悉程度。但这也不至于失控,因为可以通过提价、调整销售政策来推动募资。”李明续称。

这构成了李明团队每天的主要工作:打电话、算数字,估算掌握未来一段时间内的“流动性缺口”的规模。“很多数据是日终才出来,经常加班到晚上。”

除了流动性缺口外,信托公司常用“资产负债久期比”、“负债久期结构”等指标来监控流动性风险,其逻辑与银行业相仿。有些信托公司背靠大型集团,可向总部申请临时调资弥补缺口。

“银行存贷业务就是资金池,存款随时可以"赎回",流动性风险不小。我们天天跟银行打交道,却不认为存款有危险。”李明说,“巴塞尔委员会对流动性风险制定了完善的监管体系,信托业可以参考。”

他认为,信托资金池应当“有且只有”一个利润来源,即期限错配,不能搞“信用错配”。“就是指募资端的产品评级为AA,但资产端大量买入A级甚至更低等级的资产,赚取信用利差。实质是向投资者隐瞒了风险,一定不可持续。”

业务定位之惑

“从法律角度,只有银行、财务公司的资金池有条文支持。后来演化出银行理财、信托两大资金池,应该不在立法者的意料中。”深圳某基金子公司风控总监说,监管层对于新生的资金池似有矛盾情感,既不忍一概打压,又担心爆发风险。

2012年末,市场传言银监会“叫停信托资金池”;随后银监会官员表态称“叫停”一说不准确,监管只是在摸底调研,考虑研究制定银行理财以及信托产品的规范文件,拟禁止资金和资产“多对多”。

2013年3月,银监会发文要求银行理财产品单独建账、单独核算,银行纷纷整改理财业务。但据了解,整改重点是会计分账,并未停止资金池运作。对信托资金池,年初银监会曾有“停止非标资金池”的考虑,业界仍在等待监管明确其定位。

在公司层面,资金池的角色亦有摇摆:是作为独立核算的利润单元,赋予其资金定价、资产配置的权限,还是作为公司的流动性工具,为“全局”服务?

“现实中两种情况都有,无法完全区分。”李明说,对公司而言,资金池有三好:

1:提高资金灵活度,比如突然接到大项目,可先用资金池接下再慢慢募资;

2:降低全公司的资金成本,提高利润;

3:为客户提供现金管理服务,完善服务链条,提高客户黏性。

李明认为,公司应该更多地保留业务独立性,让专业团队来决定以什么价格募资、买入什么资产,否则风险管理容易出问题。“我们的要求是,买资产的质量一定要比全公司平均水平高一个等级。”

“信托业是监管眼里的小孩子,资金池深受误解。”李明续称,“其实它就是个工具,故意滥用会有很大杀伤力,但处于强监管下的信托公司,对风险、对市场深怀敬畏,怎敢拿资金池去冒险?”

推荐阅读

-

黑色的招商信用卡(黑色的招商信用卡图片)

2023-05-20

“银行存贷业务就是资金池,存款随时可以"赎回",流动性风险不小

-

万达期货官网(万达期货官网客服电话)

2023-05-20

“银行存贷业务就是资金池,存款随时可以"赎回",流动性风险不小

-

建行港币兑换人民币(建行港币兑换人民币流程)

2023-05-20

“银行存贷业务就是资金池,存款随时可以"赎回",流动性风险不小

-

九欧是多少人民币(9欧元等于多少英镑)

2023-05-20

“银行存贷业务就是资金池,存款随时可以"赎回",流动性风险不小

-

临沂做期货去哪(临沂做期货去哪做)

2023-05-20

“银行存贷业务就是资金池,存款随时可以"赎回",流动性风险不小

-

目前中国黄金价格(目前中国黄金价格走势图)

2023-05-20

“银行存贷业务就是资金池,存款随时可以"赎回",流动性风险不小