甲醇期货 百科(甲醇期货最新资讯)

日期:2023年06月29日 03:26 浏览量:1

核心观点:

1、甲醇行业产能增速对甲醇的价格有一定的指导作用,但具体指导意义不大,是个方向上的指导,价格的反应会滞后于产能增速的变化。

2、甲醇内地企业的库存直接影响内地企业的利润情况,二者有明显的负相关关系(相关系数为-0.79),库存情况通过供应端调节价格;

甲醇港口库存与MTO利润呈明显正相关关系(相关系数为0.66),库存情况通过需求端来调节价格。

内地企业和港口的库存从供需两端分别影响甲醇企业和甲醇下游的开工率,进而传导到价格。其相关性较高,证明目前甲醇产业链条利润和价格的传导处于比较正常的状态。

3、基差对价格的指导意义不大,但基差在极值的时候对价格有较高的意义,一般在极值状态,价格反弹的概率较大。基于基差回归的逻辑,正极值基差给予基差空头较高的安全边际,负极值基差给予基差多头较高的安全边际。

4、三者之间联系:高库存预示供过于求,一般对应着负基差,甲醇现货价格对期货价格形成拖累,导致甲醇行业利润有压缩驱动,当后续出现连续去库的时候,价格底部企稳回升的概率较大。

产能篇:产能增速指引着价格的方向

受制于数据的可得性,我们选取了2002-2022年甲醇产能和产能增速,从中发现甲醇产能,产能增速和价格的关系。

结论:1、甲醇产能近年来都处于扩张阶段,直到2022年产能增速出现负数。甲醇产能大扩张有三个阶段:2002年-2004年,2009-2012年和最近的2018年-2019年。产能增速较小的年份有:2006-2008年,2013-2018年和2020年-2022年。目前甲醇的产能扩张基本告一段落,行业进入存量产能的博弈期。

2.对应价格的变化:我们选取甲醇:华东价格的年度均价作为观察指标,价格和产能的相互关系可能有一定的滞后性,所以我们选择了价格滞后一期和产能滞后一期的数据分别做对比。

3.通过计算相关性,产能和价格的相关性为0.294,但我们将产能增速滞后一期与价格做相关性分析,系数为0.293,但将价格滞后一期与产能增速的相关系数为0.34。可以看出产能与价格是有一定的正相关性的,但价格往往滞后于产能增速,当年的产能增速大概率反映到后一年的价格中。

库存篇:库存端从供需两端影响价格,呈现负相关

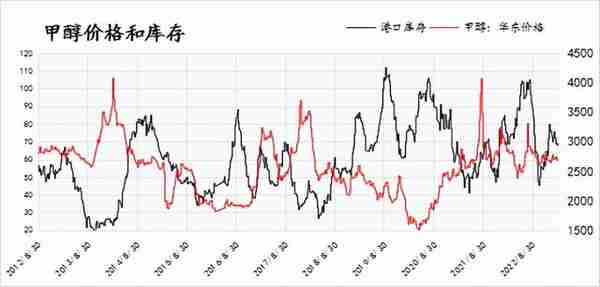

1、下图我们能看出港口库存与华东价格呈现明显的负相关关系,库存的低位对应价格的高位。由于甲醇的高危液体化工品,库容受限的情况下导致其隐形库存较少,与价格的相关性较强。整体而言,库存代表供需的结果,通过甲醇库存变化可大致能够预测其现货价格变化趋势。

2、内地企业的利润和库存的相关性系数为-0.79,原料价格和其行业的利润情况,制约其价格的下行空间。当内地企业的库存处于高位状态时,对应内地企业的利润达到历史低位,必定会影响内地企业开工积极性,进而通过供给端去调节价格。数据显示:当内地企业的负利润达到-500以下时,向上反弹的概率较大,而当利润超过1000时,下跌的概率较大。

3、甲醇下游MTO利润与甲醇港口库存呈明显正相关关系,相关系数为0.66。下游产品利润会对原料价格波动的上边界产生影响。当港口库存处于低位时,价格将会处于低位,MTO利润达到高位,刺激MTO装置开工,通过需求端去调节价格。

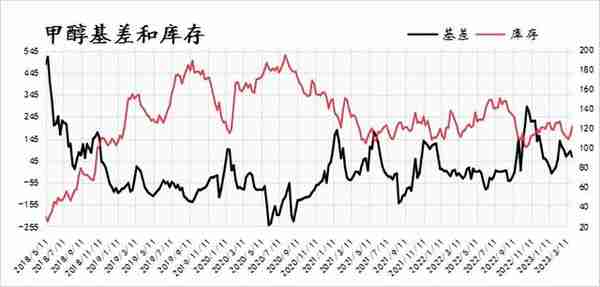

基差篇:基差极值对价格的指导意义更强

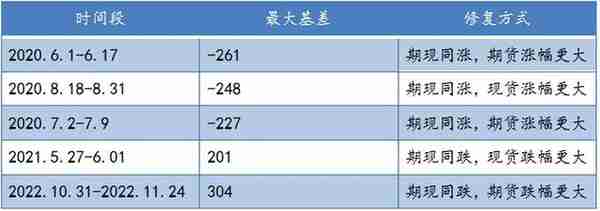

我们选取了2012年至今的基差和主力合约收盘价做分析,发现相关性很差,相关系数为0.01,几乎没有相关性而言。不过在制定交易策略的时候仍可将基差作为辅助工具。从相关系数我们也能发现,基差对价格的指导意义比较弱,所以我们交易的时候不能用单一的基差来判断价格,而且基差在极值的时候很少。

界定基差的高低以及基差回归的节奏,关系着交易策略的有效性。基于基差回归的逻辑,计算出历史基差的运行中枢后,当即时基差偏离中枢较大时,在未来的某个时间会向中枢回归。在做基差交易的过程中,贸易商可选择对自己有利的基差来交易,实现边际收益。

考虑到之前甲醇期货和现货之间联系不紧密的原因,我们又缩小了样本的范围,选取2019年至今的数据,发现相关性明显好转,相关系数为0.4。

我们从甲醇基差图可以看出,基差的一般波动范围是(-200,200)。

2019年至今有3次基差在-200以下的,我们发现此时的期货价格都处于历史低位水平,向上反弹的几率很大。基于基差回归的逻辑,此时我们参与套保的客户就可以在这里买基差进行操作,因为基差走强的概率加大,提供给基差多头较高的安全边际。我们还发现2019年之后有3次基差达到-200以下,2次是靠期货上涨来收敛基差的,1次是现货上涨收敛基差,故在高基差下布局期货多头策略的胜率为75%。

2019年至今基差突破200的有2次,期价下跌的概率会比较大。基于基差回归的逻辑,此时我们参与套保的客户就可以在这里卖基差进行操作,因为基差走弱的概率加大,提供给基差空头较高的安全边际。

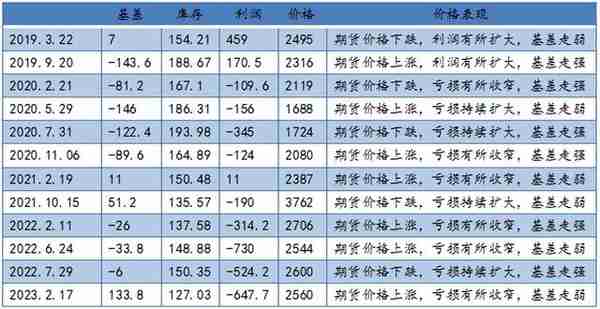

影响篇:产业链利润,库存和基差三者互相影响

产能对价格的影响偏宏观,所以我们从小周期出发,发现基差、库存、产业链利润三者相互影响、制约。高库存预示供过于求,一般对应着负基差,甲醇现货价格对期货价格形成拖累,导致甲醇行业利润有压缩驱动;低库存预示供不应求,对应正基差的概率较大,甲醇现货价格对期货价格有支撑,甲醇行业利润有改善驱动。

我们选取了2018年至今的12次库存的高点,我们发现在库存高点的时候,往往对应价格的低点,当下一期的库存压力有所缓解时,往往是价格反转的信号。在统计的12次中,有7次期价都出现了上涨,5次出现下跌。

结论:当库存出现一定的拐点之后(库存绝对值处于150附近),往往伴随着现货的大幅贴水,基差处于负值状态,行业利润被不断压缩,价格处于底部,当开始出现连续去库时,此时价格底部企稳回升的概率比较大。

End

免责声明:本报告数据和信息来源于交易所,合法媒体或资讯机构的公开资料,以及我公司付费授权的数据信息,但公司对信息来源的准确性和完整性不作任何保证。我公司力求对市场分析、判断做到客观公正,但市场千变万化,本公司不承担任何依据此报告内容进行操作投资而导致的损失。本报告未经书面许可,任何机构和个人不得以任何形式翻版、复制发布。如需引用、刊发,须注明出处为“山西三立期货经纪有限公司”,且不得对本报告进行有悖意愿的删节和修改。

推荐阅读

- 上一篇:周黑鸭卤料配方(周黑鸭卤料配方家庭版)

- 下一篇:德米凯利斯(德米凯利斯 拜仁)

-

高新盛投资(高盛科技园)

2023-06-29

4、三者之间联系:高库存预示供过于求,一般对应着负基差,甲醇现货价格对期货价格形成拖累,导致甲醇行业利润有压缩驱动,当后...

-

招商银行境外额度预约(招商银行境外额度预约提额)

2023-06-29

4、三者之间联系:高库存预示供过于求,一般对应着负基差,甲醇现货价格对期货价格形成拖累,导致甲醇行业利润有压缩驱动,当后...

-

忻州社保卡查询余额(忻州市社保卡查询入口)

2023-06-29

4、三者之间联系:高库存预示供过于求,一般对应着负基差,甲醇现货价格对期货价格形成拖累,导致甲醇行业利润有压缩驱动,当后...

-

用友 采购入库单自动结算(用友u8采购入库如何自动生成凭证)

2023-06-29

4、三者之间联系:高库存预示供过于求,一般对应着负基差,甲醇现货价格对期货价格形成拖累,导致甲醇行业利润有压缩驱动,当后...

-

高铁能带充电宝吗(火车能带充电宝吗)

2023-06-29

4、三者之间联系:高库存预示供过于求,一般对应着负基差,甲醇现货价格对期货价格形成拖累,导致甲醇行业利润有压缩驱动,当后...

-

四川泸天化股份有限公司官网(四川泸天化化肥怎么样)

2023-06-29

4、三者之间联系:高库存预示供过于求,一般对应着负基差,甲醇现货价格对期货价格形成拖累,导致甲醇行业利润有压缩驱动,当后...